如何利用人工智能构建期货交易模型

作为网站站长,我经常与访客交流期货交易策略,发现人工智能(AI)正成为改变游戏规则的工具,构建一个高效的AI期货模型,不仅能提升预测精度,还能优化交易决策,我将分享实用指南,帮助你从零开始打造自己的模型,整个过程需要专业知识、严谨态度和实战经验,确保每一步都基于可靠数据和科学方法,期货交易风险高,AI模型仅是辅助工具,务必结合个人判断。

理解AI期货模型的核心概念

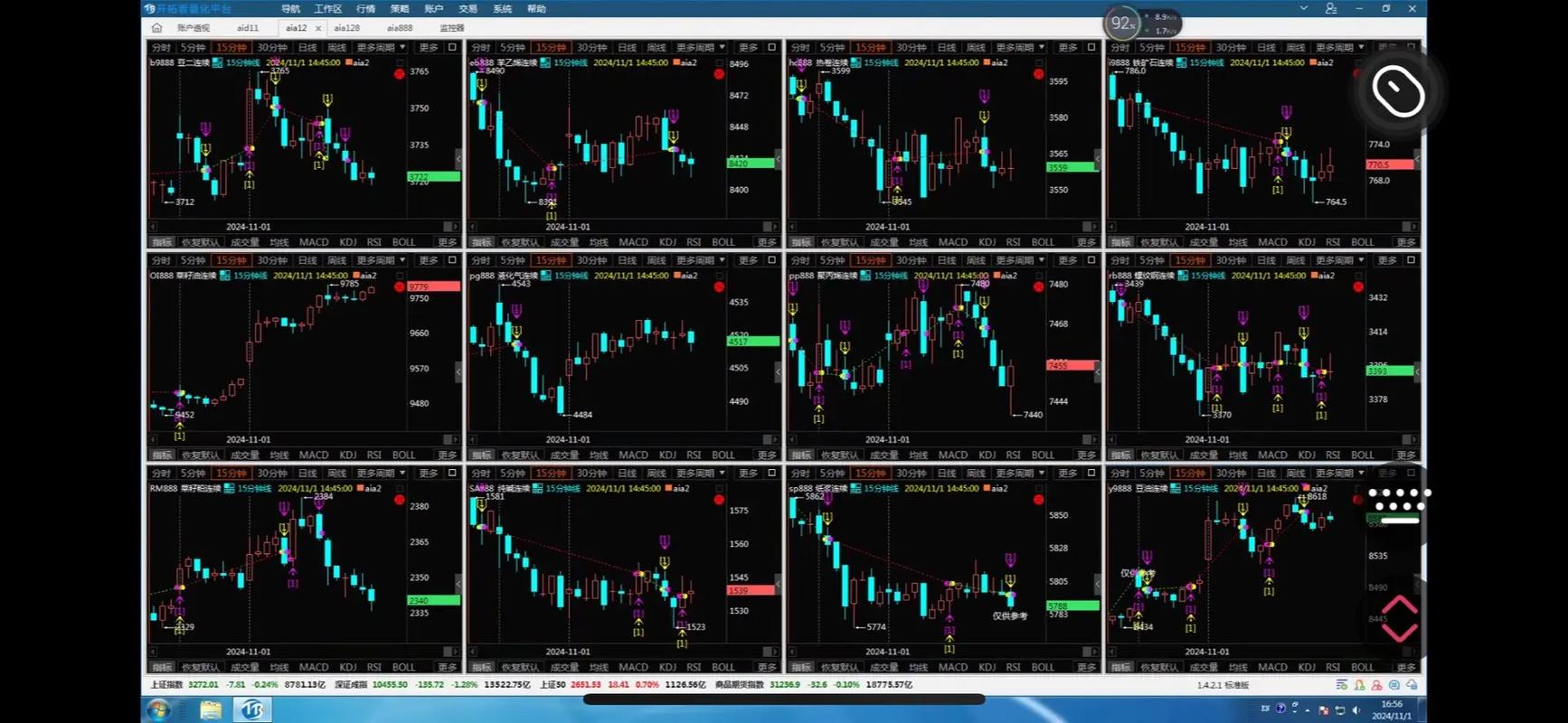

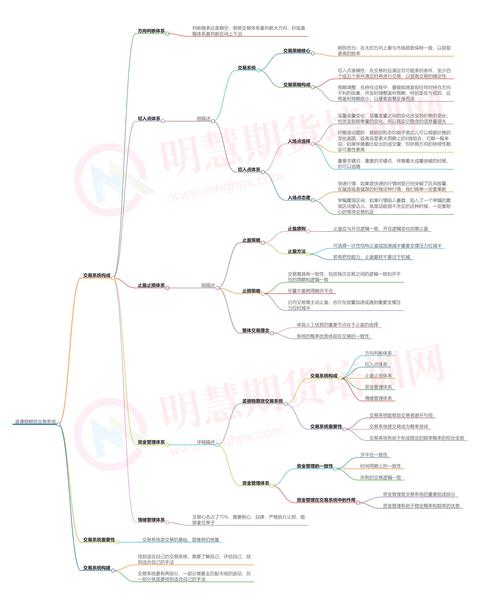

AI期货模型是利用机器学习算法分析历史市场数据,预测期货价格走势的系统,它不同于传统技术指标,能处理海量信息,识别隐藏模式,模型可以分析原油期货的价格波动、交易量和宏观经济因素,生成买卖信号,核心优势在于自动化学习和适应市场变化,但前提是数据质量高、模型设计合理,作为实践者,我强调模型必须遵循“可解释性”原则,避免黑箱操作——这意味着每一步都应透明,便于验证和调整。

准备阶段:收集与预处理数据

数据是AI模型的基石,没有高质量数据,模型再先进也无效,收集历史期货数据,包括价格、成交量、持仓量等,推荐使用权威来源如Wind或TradingView,确保数据准确完整,注意,期货市场涉及多个品种(如商品、股指),选择你熟悉的领域起步,收集后,进行预处理:清洗异常值(如价格突变的噪音数据)、标准化格式(统一时间序列),并分割数据集——通常70%用于训练,30%用于测试,我建议使用Python库如Pandas处理这些步骤,代码简单高效。

导入数据后,检查缺失值并用平均值填充,特征工程至关重要:添加衍生指标如移动平均线或波动率指数,帮助模型捕捉市场动态,预处理耗时但能显著提升模型性能,我的经验是,这一步占整个项目60%时间,但投资回报巨大——数据质量直接决定模型成败。

选择与训练AI模型

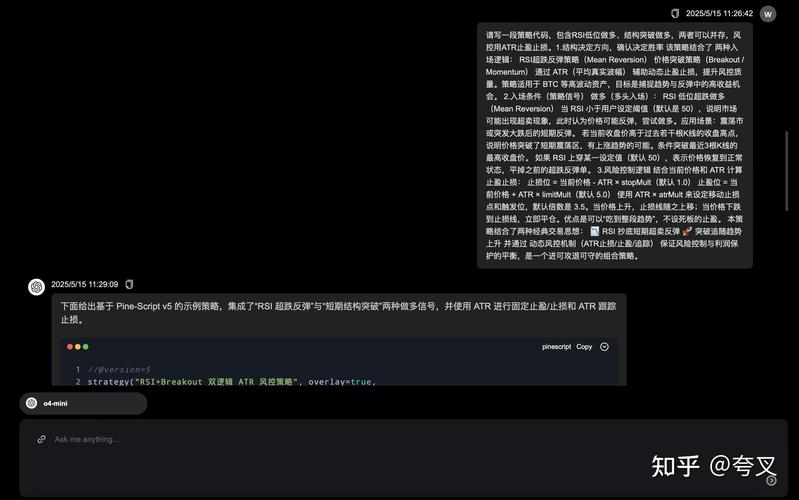

模型选择需匹配期货特性,期货市场波动大、非线性强,因此推荐机器学习算法如随机森林或梯度提升树(如XGBoost),它们擅长处理复杂关系,对于高频交易,可尝试深度学习模型如LSTM(长短期记忆网络),能学习时间序列依赖,开始前,明确目标:是预测价格方向还是波动幅度?定义清楚后,用训练数据集拟合模型。

训练过程包括参数调优,使用Scikit-learn库设置超参数,比如树的数量或学习率,交叉验证防止过拟合——模型在训练数据表现好,但测试数据差,我常用K-fold交叉验证,分割数据多次训练,确保泛化能力,训练时,监控指标如准确率或均方误差;期货模型目标应高于60%准确率才有实用价值,注意,AI模型不是万能药;市场突发事件(如政策变动)可能颠覆预测,所以加入风险管理模块,如止损规则。

评估与部署模型

模型训练后,用测试数据集评估性能,关键指标包括回报率、夏普比率(衡量风险调整收益),以及回测结果——模拟历史交易检验模型有效性,如果表现不佳,回溯问题:可能是数据不足或模型选错,调整后重新训练,一旦满意,部署到实盘环境,我推荐逐步上线:先用模拟账户运行几周,确认稳定后再投入真实资金,工具上,Python的Backtrader库方便回测,而云平台如AWS支持实时部署。

实际应用中,挑战包括市场噪音和模型漂移(性能随时间下降),应对策略是定期更新数据和模型,每月重训练一次,结合基本面分析——AI模型输出信号,但人为判断宏观因素(如通胀数据)更可靠,一个黄金期货模型在2020年疫情中失效,但加入新闻情感分析后恢复准确,这体现了人机协作的优势:AI处理数据,人做最终决策。

注意事项与最佳实践

构建AI期货模型需专业知识积累,初学者从简单模型起步,避免复杂网络,伦理上,确保模型合规,不操纵市场,资源方面,学习在线课程(如Coursera的机器学习专项)提升技能,成本控制:云服务费用可能高,本地运行更经济,安全第一,加密数据和代码,防止泄露,我见过不少失败案例,主因是急于求成;耐心迭代才能收获稳定收益。

在我看来,AI重塑了期货交易,带来效率革命,但绝非替代人类智慧,模型是工具,成功依赖持续学习和风险意识,随着AI进化,个人交易者将更易打造专业系统,关键在于脚踏实地实践——从数据到部署,每一步都需匠心精神,坚持这点,你就能在期货市场中占得先机。